Приобретение имущества — это одна из основных задач бизнеса, но при этом возникают вопросы о начислении пени при неуплате налоговых платежей. Что нужно знать и как правильно оформить письмо в налоговую для получения разъяснений?

Как начисляется пеня по налоговым платежам

Расчет пени по налоговым платежам осуществляется в соответствии с законодательством и налоговыми правилами страны. В данной статье рассмотрим основные принципы начисления пени.

Основные причины начисления пени

Пеня начисляется в случаях нарушения налогоплательщиком установленных законом сроков уплаты налоговых платежей или в случае неправильного расчета налогов. Также пеня может быть начислена за нарушения правил представления отчетности или иные нарушения налогового законодательства.

Ставка пени

Ставка пени по налоговым платежам определяется законодательством и зависит от времени просрочки платежа. Обычно ставка пени устанавливается в процентном соотношении к сумме просроченного платежа за каждый день просрочки.

Вычисление пени

Определение суммы пени происходит по следующей формуле: сумма налогового платежа, умноженная на ставку пени и умноженная на количество дней просрочки. Таким образом, чем больше сумма просроченного платежа и длительность просрочки, тем выше будет сумма начисленной пени.

Оспаривание пени

Если налогоплательщик не согласен с суммой начисленной пени, у него есть возможность обратиться в налоговую службу с жалобой и обосновать свою позицию. В таком случае, налоговая служба проведет соответствующую проверку и принесет решение о корректировке суммы пени, если это будет обосновано.

Последствия невыплаты пени

Невыплата пени по налоговым платежам может повлечь за собой дополнительные штрафы и санкции от налоговой службы. Более того, налоговое дело может быть передано в судебные органы, что может привести к дополнительным судебным издержкам и последствиям.

Основания для начисления пени

При рассмотрении вопроса о начислении пени, необходимо учитывать следующие основания:

1. Невыполнение или ненадлежащее выполнение обязанностей по уплате налогов

В соответствии со статьей 75 Налогового кодекса Российской Федерации, если налогоплательщик не исполняет или несвоевременно исполняет свои обязанности по уплате налогов, налоговый орган вправе начислить пени.

2. Порядок установленный законодательством о налогах и сборах

Налоговый орган в соответствии с законодательством о налогах и сборах имеет право начислить пени в случаях, установленных этим законодательством.

3. Решение суда или других обращений

В случае, если судебное решение или другие обращения устанавливают обязательства по уплате налогов с пеней, то налоговый орган имеет право начислить пеню в соответствии с этими решениями или обращениями.

4. Неправомерное уклонение от уплаты налогов

При установлении факта неправомерного уклонения налогоплательщика от уплаты налогов, налоговый орган может начислить пени в соответствии с законодательством.

5. Установление нарушения налоговых обязанностей в результате проверок

Если в результате проверок налоговым органом установлено нарушение налоговых обязанностей, включая нарушение сроков уплаты налогов, может быть начислена пеня в соответствии с законодательством.

6. Обращение в суд по признанию права налогоплательщика или налогового органа

В случае обращения в суд по вопросу признания права налогоплательщика или налогового органа, суд может принять решение о начислении пени по решению или обращению.

Налоговая ответственность за невыплату пени

Для того, чтобы лучше понять последствия невыплаты пени, необходимо рассмотреть следующие аспекты:

Налоговые последствия

Нарушение налогового законодательства: Невыплата пени в установленный срок является нарушением налогового законодательства и может привести к применению соответствующих финансовых санкций.

Наложение штрафа: В случае невыплаты пени налоговому органу имеется право наложить налоговый штраф. Размер штрафа может составлять определенный процент от суммы неуплаченной пени и зависит от степени нарушения и других обстоятельств дела.

Административная ответственность

Невыплата пени также может повлечь за собой административную ответственность. Согласно статье 15.25 Кодекса Российской Федерации об административных правонарушениях, невыплата пени может быть признана административным правонарушением и влечь за собой наложение штрафа на должностных лиц организации.

Уголовная ответственность

В некоторых случаях, особенно при систематической невыплате пени и других налоговых обязательств, может возникнуть уголовная ответственность. Это может произойти, если обнаружится умышленные действия по уклонению от уплаты пени, масштабные махинации с налоговыми платежами или другие тяжелые нарушения налогового законодательства.

Как избежать налоговой ответственности

Для избежания налоговой ответственности за невыплату пени рекомендуется:

- Регулярно отслеживать и контролировать свои налоговые обязательства;

- Соблюдать сроки уплаты налоговых платежей;

- Учитывать возможные задержки в перечислении средств и завершать операции заблаговременно;

- Своевременно и точно оценивать сумму пени;

- Обращаться к специалистам для консультации и помощи в случае возникновения вопросов.

Соблюдение налоговых обязательств и выплата пени в установленные сроки позволяют избежать серьезных финансовых и юридических проблем, связанных с налоговой ответственностью за невыплату пени.

Какие суммы включаются в расчет пени

При расчете пени важно учесть, какие суммы должны быть включены. Ниже приведены основные пункты, которые нужно учесть при определении общей суммы пени:

- Основная сумма: При расчете пени включается основная сумма, которая является основой для начисления пени. Это может быть сумма налога, платежа или штрафа, которые должны быть уплачены.

- Процентная ставка: Для определения суммы пени необходимо знать процентную ставку, которая устанавливается в соответствии с законодательством. Обычно указывается годовая процентная ставка.

- Период начисления пени: Для расчета пени необходимо определить период, за который начисляется плата. Это может быть день, месяц или год, в зависимости от положений закона или соглашения.

- Срок уплаты: Важно учитывать срок уплаты основной суммы. Если сумма не уплачивается вовремя, начисляется плата в виде пени. Это может быть фиксированный срок после истечения основного срока, или же плата может начисляться сразу после просрочки.

- Начисления на начисления: При долгосрочных задолженностях плата может начисляться на уже начисленные пени. Это может быть применимо в случае, если долг не был погашен вовремя и начисления пени набрались за несколько периодов.

Учитывая все перечисленные факторы, можно определить общую сумму пени, которая будет начислена за просроченную оплату. Важно помнить, что правила расчета пени могут различаться в разных юрисдикциях и зависеть от типа задолженности. Поэтому перед началом расчетов рекомендуется ознакомиться с действующим законодательством и консультироваться с профессионалами в данной сфере.

Последствия невыплаты пени

Невыплата пени по налоговым обязательствам может привести к серьезным последствиям для налогоплательщика. Вот некоторые из них:

1. Увеличение суммы долга

Невыплата пени приводит к увеличению суммы долга перед налоговой службой. При этом, пеня начисляется на основную сумму долга и увеличивает ее размер. Таким образом, налогоплательщик может оказаться в ситуации, когда долг становится непосильным для погашения.

2. Применение санкций

Невыплата пени может стать основанием для применения различных санкций со стороны налоговой службы. Возможные санкции включают штрафы, блокировку счетов и имущества, арест имущества, а также возможность возбуждения уголовного дела за уклонение от уплаты налогов.

3. Ухудшение кредитной репутации

Невыплата пени и нарушение налоговых обязательств может повлиять на кредитную репутацию налогоплательщика. Банки и кредитные организации могут отказать в предоставлении кредитов или условиях могут быть значительно ухудшены. Также, негативная кредитная история может повлиять на возможность получения работы или аренды жилья.

4. Возможность привлечения к уголовной ответственности

В случае невыплаты пени и уклонения от уплаты налогов налогоплательщик может быть привлечен к уголовной ответственности. Уголовные наказания могут быть существенными, включая лишение свободы, штрафы и конфискацию имущества.

5. Ограничение прав и привилегий

Невыплата пени может привести к ограничению прав и привилегий налогоплательщика. Это может включать запрет на выезд за границу, аннуляцию паспорта, ограничение права на управление транспортными средствами и другие ограничения, которые могут серьезно затруднить жизнь налогоплательщика.

В целом, невыплата пени по налоговым обязательствам может привести к серьезным проблемам. Поэтому налогоплательщики должны всегда стремиться к своевременному исполнению своих обязательств перед налоговой службой, чтобы избежать этих негативных последствий.

Процедура обжалования начисления пени

Начисление пени в налоговом праве может вызвать недовольство или несогласие со стороны налогоплательщика. В таких случаях возникает необходимость обжалования начисленных сумм. Для этого предусмотрена определенная процедура, которая описана ниже.

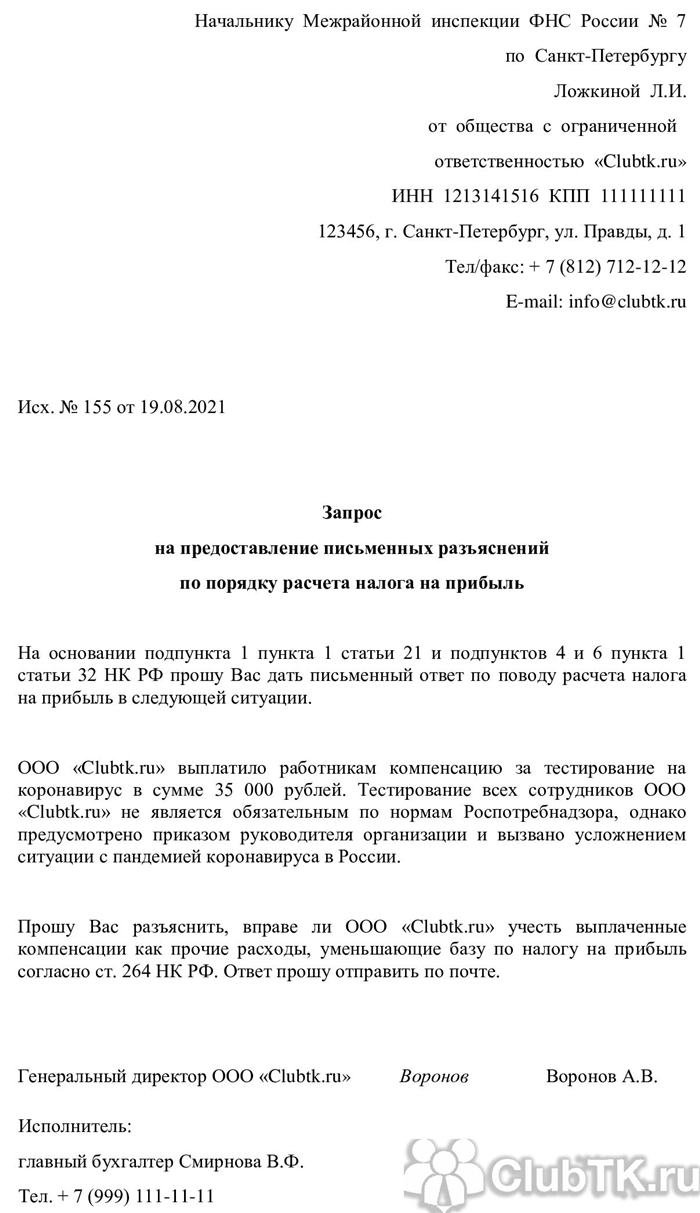

1. Подготовка жалобы

Для начала необходимо подготовить письменную жалобу, в которой нужно указать:

- основания обжалования (например, неправомерное начисление пени);

- ссылки на соответствующие нормативные акты или законы;

- прилагаемые документы и доказательства (если есть).

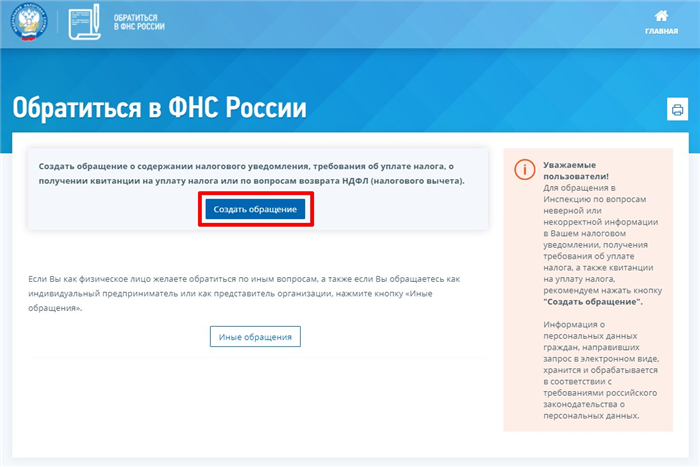

2. Отправка жалобы в налоговую

После подготовки жалобы необходимо ее отправить в налоговую инспекцию, которая осуществила начисление пени. Жалобу можно отправить как почтовым отправлением с уведомлением о вручении, так и лично в офисе налоговой инспекции.

3. Рассмотрение жалобы

После получения жалобы налоговая инспекция обязана начать рассмотрение. В процессе рассмотрения должны быть учтены все доводы и представленные документы налогоплательщика. Решение по жалобе должно быть принято в течение определенного срока.

4. Получение ответа на жалобу

После рассмотрения жалобы налоговая инспекция обязана направить ответ налогоплательщику. В ответе должно быть указано решение, принятое по жалобе, и основания для такого решения. Если решение налоговой инспекции не удовлетворяет налогоплательщика, он может обжаловать его в судебном порядке.

5. Обжалование в суде

Если налогоплательщик не согласен с решением налоговой инспекции, он имеет право подать иск в судебные органы. В этом случае он должен обращаться к суду с приложением всех необходимых доказательств и документов.

6. Судебное разбирательство и решение суда

Судебное разбирательство по данному иску будет проводиться в соответствии с процедурой, установленной судебным уголовно-процессуальным кодексом. В конечном итоге суд примет решение, которое будет являться окончательным и обязательным для всех сторон.

Таким образом, процедура обжалования начисления пени включает подготовку жалобы, отправку ее в налоговую инспекцию, рассмотрение жалобы, получение ответа на жалобу, возможность обжалования в суде и принятие окончательного решения судом.

Как избежать начисления пени по налоговым платежам?

Начисление пени по налоговым платежам может создать дополнительные финансовые бремя для предпринимателей. Однако, соблюдение определенных рекомендаций и предварительные действия могут помочь избежать таких начислений. В этой статье мы рассмотрим несколько способов, которые помогут вам избежать начисления пени по налоговым платежам и снизить риски финансовых потерь.

1. Соблюдайте сроки уплаты налогов

Один из главных способов избежать начисления пени по налоговым платежам — это соблюдение сроков уплаты налогов. Предоставление своевременной и точной информации о доходах и платежах поможет избежать задержек в уплате налогов и соответствующего начисления пени.

2. Правильно оформляйте налоговые декларации

Ошибки и неточности в налоговых декларациях могут стать причиной начисления пени. Поэтому важно тщательно проверять и оформлять налоговые декларации. При возникновении вопросов или неуверенности в правильности заполнения декларации рекомендуется обратиться к профессионалу в области налогового права.

3. Ведите учет и анализируйте налоговые обязательства

Систематическое ведение учета и анализ налоговых обязательств помогут выявить возможные риски начисления пени. Планирование заранее и регулярный анализ помогут своевременно принять меры по уплате налога и избежать начисления пени.

4. Ознакомьтесь с налоговым законодательством и изменениями в нем

Понимание налогового законодательства и внимание к изменениям в нем помогут избежать ошибок при расчете налоговых обязательств. Регулярное изучение и обновление знаний в этой области может существенно снизить риски начисления пени.

5. Предоставляйте полные и точные документы

Предоставление полных и точных документов, подтверждающих доходы и расходы, поможет избежать возможных проблем с налоговыми органами. Тщательная подготовка и проверка документов перед их предоставлением – важные шаги для снижения рисков начисления пени.

6. Обращайтесь за консультациями к профессионалам

Если у вас возникают сомнения или вопросы относительно налоговых платежей, рекомендуется обратиться к профессионалам – налоговому консультанту или юристу, специализирующемуся в области налогового права. Экспертное мнение и советы таких специалистов помогут разобраться в сложных ситуациях и избежать возможного начисления пени.

Избежать начисления пени по налоговым платежам вполне реально. Для этого следует соблюдать сроки уплаты налогов, правильно оформлять налоговые декларации, вести учет и анализировать налоговые обязательства, ознакомиться с налоговым законодательством и предоставлять полные и точные документы. Также рекомендуется обратиться за консультациями к профессионалам, чтобы получить квалифицированную помощь в решении вопросов, связанных с налоговыми платежами. Соблюдение этих рекомендаций позволит избежать начисления пени и минимизировать риски финансовых потерь.

Как взыскать начисленную пеню обратно?

Если вам была начислена пеня налоговой инспекцией, но вы считаете, что это решение было вынесено неправильно или необоснованно, у вас есть возможность обратиться с претензией и взыскать начисленную пеню обратно. Для этого вы должны следовать определенной процедуре и предоставить соответствующие доказательства.

Первым шагом в процессе взыскания начисленной пени является подготовка письменного заявления о разъяснении начисления пени. В этом заявлении вы должны указать свои персональные данные, а также причины, по которым вы считаете, что начисленная пеня была неправильно или необоснованно вынесена.

Вторым шагом в процессе взыскания начисленной пени является отправка этого письменного заявления в налоговую инспекцию, которая вынесла решение о начислении пени. Ваше заявление должно быть оформлено по всем правилам, соблюдая требования закона и следуя установленным процедурам.

Ваше заявление будет рассмотрено налоговой инспекцией, и они должны будут принять решение о признании ваших аргументов, а также о возврате начисленной пени. Если налоговая инспекция откажет вам во взыскании начисленной пени, вы можете обратиться в суд для защиты своих прав.

Во время судебного разбирательства вам необходимо предоставить все необходимые доказательства, которые подтверждают ваши аргументы о неправильности или необоснованности начисления пени. Это могут быть документы, свидетельства или любые иные доказательства, которые помогут вам доказать свою правоту.

В случае положительного решения суда, налоговая инспекция будет обязана вернуть вам начисленную пеню. Однако, если решение суда будет отрицательным, то вы можете обжаловать это решение в вышестоящей инстанции.

Взыскание начисленной пени обратно может быть сложным и затратным процессом, который требует от вас наличия соответствующих доказательств и соблюдения всех правил и процедур. Однако, если вы верите в свои аргументы и готовы бороться за свои права, вам стоит попытаться взыскать начисленную пеню обратно.