Пояснения в налоговую службу являются важной процедурой для граждан, желающих учесть свой переходящий НДФЛ. Пример пояснения поможет грамотно составить документ и избежать возможных ошибок, что облегчит процесс рассмотрения и снизит риски возникновения штрафов или иных негативных последствий.

Основные аспекты пояснения в налоговую по переходу на НДФЛ

1. Информация о работодателе и сотруднике

Начало пояснения следует построить с указания информации о работодателе и сотруднике. Важно указать полное наименование организации, адрес ее местонахождения, ИНН, а также данные о сотруднике, включая его ФИО и ИНН.

2. Переход на НДФЛ

В пояснении следует ясно указать, что работник согласен на переход с уплаты единого налога на вмененный доход (ЕНВД) на уплату НДФЛ. Также необходимо указать дату, начиная с которой будет производиться уплата НДФЛ.

3. Основания и нормативные акты

Для обоснования перехода на НДФЛ необходимо указать соответствующие нормативные акты и основания. В частности, можно ссылаться на соответствующие статьи налоговых законов, приказы и распоряжения налоговых органов.

4. Расчет и уплата НДФЛ

Необходимо указать, что работник обязуется самостоятельно производить расчет и уплату НДФЛ. Важно упомянуть, что работник осознает свою ответственность за правильность расчетов и своевременную уплату налога.

5. Обязанности работодателя и сотрудника

В пояснении следует также указать обязанности как работодателя, так и сотрудника. Работодатель обязан своевременно удерживать и перечислять НДФЛ из заработной платы сотрудника, а также предоставлять отчетность в налоговый орган. Сотрудник обязан предоставлять работодателю необходимую информацию для расчета и уплаты НДФЛ по его доходам.

Таким образом, правильно составленное пояснение в налоговую по переходу на НДФЛ является важным документом для работников и организаций. Соблюдение вышеперечисленных основных аспектов поможет избежать возможных проблем и споров с налоговыми органами.

Пояснение в налоговую: что это и для чего нужно?

Цель пояснения в налоговую

Основная цель пояснения в налоговую заключается в том, чтобы получить ответы на вопросы, касающиеся правильного применения налогового законодательства и заполнения налоговых деклараций. Это может быть полезно для:

- Получения информации о правилах и нормах налогообложения;

- Уточнения процедур и требований по предоставлению налоговой документации;

- Разъяснения определенной налоговой ситуации или возникших проблем;

- Получения рекомендаций и советов по оптимизации налогообложения.

Как подготовить пояснение в налоговую

Для подготовки пояснения в налоговую рекомендуется следовать определенному алгоритму действий:

- Определите цель пояснения и соберите все необходимые документы и информацию.

- Составьте письменное обращение в налоговый орган, включающее в себя данные организации или физического лица, а также конкретные вопросы или проблемы, которые требуют разъяснения.

- Предоставьте все необходимые документы и информацию в поддержку вашего пояснения.

- Соблюдайте сроки подачи пояснения и следите за его рассмотрением.

- В случае необходимости, обратитесь к специалисту или юристу, который окажет квалифицированную помощь в подготовке и представлении пояснения в налоговую.

Важные моменты при пояснении в налоговую

По некоторым налоговым вопросам могут быть установлены сроки подачи пояснений. Нарушение этих сроков может повлечь за собой штрафные санкции. Поэтому важно следить за сроками и своевременно представлять необходимую информацию. Также рекомендуется вести документирование всего процесса пояснения, включая копии писем, ответов и других документов, связанных с подготовкой и рассмотрением пояснения.

Пояснение в налоговую является важной процедурой для поддержания правильных взаимоотношений с налоговым органом и обеспечения исполнения своих налоговых обязательств. Соблюдение необходимых процедур, точность и своевременность предоставления информации помогут избежать проблем при налоговых проверках и контроле со стороны налоговых органов.

Основные требования к пояснению в налоговую

Основная информация

Перед началом составления пояснения в налоговую необходимо учесть следующую основную информацию:

- ФИО налогоплательщика и его адрес места жительства;

- ИНН налогоплательщика;

- Год, за который подается декларация;

- Период, за который подается декларация (обычно полный календарный год);

- Дополнительные сведения, необходимые для пояснения налоговой ситуации.

Структура пояснения

Пояснение в налоговую должно иметь четкую структуру и охватывать все необходимые аспекты налогообложения. Рекомендуется использовать следующую структуру для составления пояснения:

- Вступление, в котором указываются цели и цельность составления пояснения;

- Общая информация о налогоплательщике, такая как ФИО и ИНН;

- Источники дохода налогоплательщика;

- Расчет и исчисление налога на доходы физических лиц;

- Учет возможных налоговых вычетов и льгот;

Форматирование и оформление

Оформление пояснения в налоговую влияет на его читабельность и понятность для налоговых органов. Некоторые рекомендации по форматированию и оформлению:

- Использование понятного и легкочитаемого шрифта;

- Использование выделений, таких как полужирный или курсив, для важных слов или фраз;

- Использование заголовков и подзаголовков для разделения информации;

- Использование списков или таблиц для более наглядного представления данных;

- Отсутствие опечаток и грамматических ошибок;

- Предоставление необходимых документов и подтверждающих материалов, если это требуется.

Важно помнить, что пояснение в налоговую должно быть полным, точным и достоверным. Налоговые органы особенно внимательно относятся к правильности заполнения документов и правомерности информации, предоставленной в пояснении. Следование указанным требованиям поможет избежать неприятных последствий и обеспечить гладкое прохождение налоговой декларации.

Состав документов для пояснения в налоговую

В случае необходимости предоставления пояснения в налоговую органу, необходимо подготовить следующие документы:

1. Заявление

Заявление должно быть оформлено на бланке организации и содержать информацию о причинах обращения, а также контактные данные заявителя.

2. Обоснование

Обоснование является основным документом, в котором следует дать понятное и логичное объяснение возникшей ситуации. В обосновании необходимо указать все имеющиеся факты, приложить их подтверждающую документацию и ссылаться на соответствующие законные нормы и правила.

3. Сопроводительное письмо

Сопроводительное письмо служит для подробного описания ситуации и объяснения причин обращения в налоговую орган. В нем также можно привести аргументы в пользу заявителя и просить рассмотреть его обращение с пониманием.

4. Документы-подтверждения

Документы-подтверждения необходимы для подтверждения фактов, о которых речь идет в обосновании. Это могут быть договоры, акты, расчеты, счета и другие документы, доказывающие правомерность действий или обстоятельства, изменившие финансовое положение заявителя.

5. Личные документы

Личные документы заявителя также могут потребоваться для подтверждения его личности и правомочности обращения в налоговую орган. Это могут быть паспорт, СНИЛС, ИНН и другие документы, удостоверяющие личность и статус заявителя.

При подготовке документов для пояснения в налоговую важно учитывать требования действующего законодательства и быть готовым к возможному запросу дополнительной информации или документов со стороны налоговой органа. Важно также провести предварительную проверку соответствия всех документов требованиям закона и их правильную организацию.

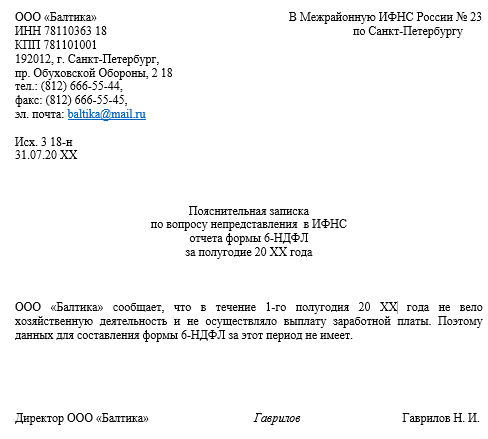

Образец пояснения в налоговую по переходу на НДФЛ

Уважаемые сотрудники налоговой службы!

В связи с возникновением необходимости перехода на Налог на доходы физических лиц (НДФЛ), мы предоставляем вам пояснение в письменной форме, чтобы уточнить некоторые вопросы и обеспечить правильное исполнение наших обязательств перед государством.

1. Причина перехода на НДФЛ

Мы приняли решение о переходе на НДФЛ в соответствии с Федеральным законодательством, который вступил в силу с 1 января текущего года. Этот закон предусматривает обязанность организаций удерживать налог на доходы физических лиц и перечислять его в бюджет.

2. Детали перехода на НДФЛ

- Дата перехода на НДФЛ: 1 января текущего года;

- Причина перехода: вступление в силу соответствующего законодательства;

- Объем доходов, на которые начисляется НДФЛ: все доходы физических лиц, полученные от организации;

- Система налогообложения: применяется система удержания и перечисления налога организацией;

- Механизм удержания налога: налог удерживается организацией из заработной платы сотрудника до момента выплаты;

- Размер налога: согласно ставкам, установленным Федеральным законодательством;

- Сроки перечисления налога в бюджет: до 20 числа месяца, следующего за отчетным периодом.

3. Подготовка документов для налогового учета

Для обеспечения правильного налогового учета и перечисления НДФЛ мы уже приняли следующие меры:

- Изучили соответствующее законодательство и определились с моментом перехода на НДФЛ;

- Провели обучение сотрудников организации для ознакомления с новой системой налогообложения;

- Настроили программное обеспечение для автоматизации учета и расчета НДФЛ;

- Оформили необходимую документацию, включая договоры с контрагентами и трудовые договоры с сотрудниками;

- Обеспечили доступ к информации о заработной плате сотрудников для учета налоговых обязательств;

- Своевременно отчитываемся перед налоговыми органами и перечисляем НДФЛ в установленные сроки.

4. Ожидаемые результаты и преимущества

Ожидаемые результаты от перехода на НДФЛ:

- Более прозрачный и эффективный учет налоговых обязательств;

- Увеличение доходов государственного бюджета за счет более надежного сбора налогов;

- Сокращение возможности налоговых злоупотреблений и уклонений;

- Упрощение процедуры отправки отчетности и перечисления налога в бюджет;

- Снижение рисков возникновения налоговых споров и штрафов со стороны налоговых органов.

Мы благодарим вас за внимание к нашему пояснению и готовы предоставить дополнительные документы, если это требуется. Надеемся на вашу добросовестную работу и сотрудничество в вопросах, связанных с переходом на НДФЛ.

Правила заполнения пояснения в налоговую

Ниже представлены основные правила заполнения пояснения в налоговую, которые стоит учитывать:

1. Заполните информацию о плательщике налога

Первым шагом при заполнении пояснения является предоставление информации о себе – плательщике налога. Укажите ФИО, ИНН, адрес места жительства и другую необходимую информацию.

2. Заполните раздел «Доходы»

В разделе «Доходы» необходимо указать все виды доходов, полученных в течение отчетного периода. Опишите их характер, источник и сумму. Учтите, что некоторые виды доходов могут быть освобождены от налогообложения или облагаться по особым ставкам.

3. Заполните раздел «Расходы»

В разделе «Расходы» следует указать все расходы, связанные с деятельностью, которые могут уменьшить налогооблагаемую базу. Не забывайте описывать и обосновывать каждый расход, чтобы избежать возможных проверок и споров со стороны налоговой службы.

4. Соблюдайте требования законодательства

При заполнении пояснения необходимо соблюдать все требования действующего налогового законодательства. Учтите, что неправильное заполнение или недостоверная информация может привести к налоговым санкциям и штрафам.

5. Прикрепите необходимые документы

В пояснении может потребоваться приложение различных документов, подтверждающих информацию о доходах, расходах и других сведениях. Убедитесь, что вы предоставляете все необходимые бухгалтерские отчеты, справки, договоры и другие документы.

6. Проверьте и подпишите пояснение

Перед отправкой пояснения в налоговую службу внимательно проверьте заполненные данные на наличие ошибок и опечаток. Подпишите пояснение согласно установленным правилам – фамилию, имя, отчество и дату.

Соблюдение правил заполнения пояснения в налоговую является гарантией правильного расчета налогового обязательства и уменьшения риска возникновения претензий со стороны налоговой службы.

Сроки подачи пояснения в налоговую

Сроки подачи

Сроки подачи пояснения в налоговую зависят от двух факторов:

- типа налога, по которому необходимо предоставить пояснение;

- даты окончания налогового периода.

Рассмотрим основные типы налогов и сроки их подачи:

| Тип налога | Срок подачи пояснения |

|---|---|

| Налог на доходы физических лиц (НДФЛ) | Не позднее 30 апреля следующего года, за который уплачивается налог |

| Налог на прибыль организаций | В течение 3 месяцев со дня окончания налогового периода |

| Налог на имущество | В течение 1 месяца со дня поступления уведомления от налогового органа |

Последствия просрочки

В случае просрочки подачи пояснения в налоговую орган может применить следующие меры ответственности:

- Наложение штрафа в размере 1/150 от суммы просроченного налогового платежа за каждый день просрочки.

- Отказ в предоставлении налоговых вычетов.

- Проведение налоговой проверки и выявление дополнительных налоговых обязательств.

- Возможное возбуждение уголовного дела в случае заведомого сокрытия информации или подачи ложных сведений.

Для избежания этих негативных последствий, рекомендуется соблюдать установленные сроки подачи пояснения в налоговую и своевременно предоставлять всю необходимую информацию.

Рекомендации по составлению пояснения в налоговую

1. Укажите источники данных

По составлению пояснения в налоговую особое внимание следует уделить указанию источников данных, на основе которых были проведены расчеты и подготовлена финансовая отчетность. Это позволит налоговым органам убедиться в достоверности и точности представленной в отчетности информации.

2. Делайте ссылки на соответствующие финансовые документы

Для максимальной прозрачности и понятности информации, рекомендуется включать ссылки на соответствующие финансовые документы, такие как бухгалтерская отчетность, справки и другие документы, используемые при составлении отчетности.

3. Обявите методы и принципы учета

В пояснении в налоговую следует детально описать методы и принципы учета, применяемые в компании. Это позволит налоговым органам лучше понять особенности финансовой отчетности и правильно их интерпретировать при проведении аудита.

4. Укажите причины отклонений и аномальных значений

Если в финансовой отчетности присутствуют отклонения и аномальные значения, необходимо в пояснении указать их причины. Это позволит налоговым органам лучше понять факторы, повлиявшие на такие отклонения и принять объективное решение по обработке таких информаций.

5. Дайте четкое описание процедур и контроля

Описывая процедуры и контроль, используемые в организации для подготовки финансовой отчетности, в пояснении необходимо подчеркнуть их значимость для обеспечения точности и достоверности данных. Это позволит налоговым органам убедиться в надлежащем ведении бухгалтерии и соответствии отчетности требованиям.

| Рекомендации: |

|---|

| Укажите источники данных |

| Делайте ссылки на финансовые документы |

| Обявите методы и принципы учета |

| Укажите причины отклонений и аномальных значений |

| Дайте описание процедур и контроля |

Следуя этим рекомендациям, вы сможете составить информативное и правильное пояснение в налоговую, которое поможет налоговым органам лучше понять вашу финансовую отчетность и взять ее во внимание при проведении аудита.

Возможные последствия неправильного пояснения в налоговую

Неправильное пояснение в налоговую инспекцию может иметь серьезные последствия для налогоплательщика. После проверки налоговой инспекцией, если будет обнаружено неправильное пояснение, налогоплательщику может быть начислено дополнительное обязательство в виде неуплаченных налогов, пени и штрафов, что может повлечь за собой значительные финансовые потери.

Одним из возможных последствий неправильного пояснения в налоговую является начисление штрафа или пени. По законодательству, при обнаружении налогового правонарушения налогоплательщику может быть начислен штраф в размере от 20% до 100% суммы неуплаченных налогов. Кроме того, за каждый день просрочки выплаты налогов может начисляться пеня в размере 1/300 ставки рефинансирования Центрального Банка, что также может значительно увеличить сумму долга.

Еще одним возможным последствием неправильного пояснения в налоговую является уголовная ответственность. В случае если налоговая инспекция обнаружит умышленное уклонение от уплаты налогов, налогоплательщику может быть предъявлено обвинение в совершении налогового преступления. В этом случае налогоплательщику грозит уголовное преследование и возможное наказание в виде штрафа или лишения свободы.

Таким образом, неправильное пояснение в налоговую инспекцию может вызвать серьезные проблемы и иметь долгосрочные последствия для налогоплательщика. Поэтому важно всегда тщательно проверять и корректно заполнять декларации перед их подачей, чтобы избежать негативных последствий.